隨著社會信用體系建設(shè)的深入推進(jìn),一種源自基層、服務(wù)基層的信用擔(dān)保機(jī)制正悄然興起,并在廣大鄉(xiāng)村地區(qū)率先落地生根。這一機(jī)制以最基層的機(jī)關(guān)單位——如鄉(xiāng)鎮(zhèn)政府、村委會等為推行主體,通過建立本地化的信用評估與擔(dān)保體系,為缺乏傳統(tǒng)抵押物的農(nóng)戶、小微經(jīng)營者提供融資支持。這不禁讓人聯(lián)想到中國革命史上“農(nóng)村包圍城市”的戰(zhàn)略路徑——從基礎(chǔ)薄弱的農(nóng)村地區(qū)開始積累力量,逐步向更廣闊的城市區(qū)域拓展。如今,一場以“信用”為核心的金融創(chuàng)新,似乎正在沿著相似的軌跡展開。

在農(nóng)村地區(qū),由于缺乏房產(chǎn)證、固定資產(chǎn)等傳統(tǒng)銀行認(rèn)可的抵押物,許多有發(fā)展意愿的農(nóng)民和鄉(xiāng)村企業(yè)長期面臨“貸款難”問題。而基層機(jī)關(guān)推行的信用擔(dān)保機(jī)制,恰恰針對這一痛點(diǎn)。村委會、鄉(xiāng)鎮(zhèn)政府依托對本鄉(xiāng)本土人員、家庭、企業(yè)的深入了解,建立“信用檔案”,對申請人的誠信狀況、經(jīng)營能力、鄰里評價(jià)等進(jìn)行綜合評估。基于評估結(jié)果,基層機(jī)關(guān)可以提供信用擔(dān)保,幫助其從農(nóng)村信用社、地方銀行等金融機(jī)構(gòu)獲得貸款。這種機(jī)制將無形的“信用”轉(zhuǎn)化為有形的“擔(dān)保”,打通了農(nóng)村金融的“最后一公里”。

這種自下而上的模式具有鮮明的“農(nóng)村包圍城市”特征。它在管理相對扁平、人情社會網(wǎng)絡(luò)緊密的農(nóng)村地區(qū)更容易推行和見效。基層組織的權(quán)威性和信息優(yōu)勢,使得信用評估成本更低、風(fēng)險(xiǎn)更可控。它解決了正規(guī)金融體系難以覆蓋的長尾需求,填補(bǔ)了市場空白。隨著機(jī)制在農(nóng)村地區(qū)的成功實(shí)踐和經(jīng)驗(yàn)積累,其理念和模式開始向城鄉(xiāng)結(jié)合部、縣域乃至更大的城市區(qū)域滲透。一些城市社區(qū)也開始探索類似的“社區(qū)信用”模式,為個(gè)體工商戶、自由職業(yè)者提供信貸支持。

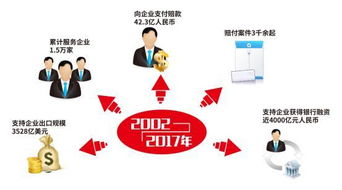

這場“信用擔(dān)保”機(jī)制的推廣,意義深遠(yuǎn)。它不僅是金融工具的創(chuàng)新,更是社會治理方式的革新。它推動形成了“守信受益、失信受限”的基層社會氛圍,增強(qiáng)了社區(qū)的凝聚力和自我管理能力。從更宏觀的視角看,它為國家社會信用體系建設(shè)提供了來自基層的鮮活樣本和實(shí)踐支撐,促進(jìn)了普惠金融的發(fā)展,有助于縮小城鄉(xiāng)差距,推動共同富裕。

這一機(jī)制也面臨挑戰(zhàn),如基層機(jī)關(guān)的專業(yè)能力、擔(dān)保風(fēng)險(xiǎn)的可持續(xù)分擔(dān)、避免“人情擔(dān)保”等問題都需要在發(fā)展中不斷完善。但毋庸置疑,從農(nóng)村基層萌發(fā)的這場信用擔(dān)保實(shí)踐,正以其強(qiáng)大的生命力,一步步走向更廣闊的天地,或許真的預(yù)示著一場金融領(lǐng)域的“農(nóng)村包圍城市”的到來。它的發(fā)展,將深刻影響中國普惠金融的格局和社會的信用生態(tài)。